時々、ツイッターで炎上案件として見かける保険を巡った議論・・・

・保険は絶対に必要

・保険は無駄

・自分で納得していれば問題ない

様々な意見を見かけます。

月並みですが、私としての結論は『保険に決まった解はなく、各自が判断すればよい』に至ります。

自身の家庭のリスクを自分で計って最低限の保険に入るもよし、

考えるのが面倒であれば窓口等で相談の上、加入するのもありだと思います。

今回の記事では、私の立場を例として加入している保険について記載していきます。

結論から言うと、私はガッツリ保険に入っていて、巷でよく批判される『貯蓄型の保険』にも入っています。(笑)

が、これらは私の属性・目的に合致していて、経済性を考慮しても十分に割に合うと判断しているため、まったくブレることはありません。(今のところは、ですが)

私と似た属性や目的の方の参考になればと思います。

※私は保険の専門家ではないため、耳かじりの知識のみです。

誤り等あった際には申し訳ありません。先んじてお詫びいたします。

私の属性

保険を考えるに当たって、重要なことは、『自分の属性(環境)』と『目的(価値観)』を明確にすることです。

自分の属性はリスクを抱えているのか、そのリスクの大きさをどう捉えて、どのような手段で対策をとるか、考えました。

まずは、私の属性としては下記の通りです。

仕事:コンビニ経営(自営業)、アパート経営、契約社員

妻 :OL継続中(現在育休中、来年復職。10年後にはコンビニ経営に関わる予定)

子供:1人(2021年8月現在で1歳、将来的にはもう一人くらい子供が欲しいと妻と会話中)

大学入学までに500万円/人の教育費を準備予定。

相続:両家とも大きな金融資産の相続予定はなし。

私の実家で祖父のアパートがゆくゆく私と妹で財産分与となる見込み。

家族関係:良好。万が一という時には金銭的に頼ることも不可能ではない。(妹夫婦は公務員)

私は『自営業』で『妻子持ち』なので、リスクが高い属性であると考えています。

(両親からの相続や兄妹からの援助に頼ることも前提としません。)

ですので、万が一に備え、保険に加入することは必須であるという考えです。

加えて、一般的なサラリーマンよりも退職金の準備が心もとない環境となるため、年金代わりの堅実な資産運用も必要と判断しています。

保険を利用する目的

私が保険に求めている要件は下記の通りです。

①自分に万が一があった際の、家族の生活費・子供の教育費の補填

②相続税対策

③老後の環境に変化があった際の流動性(換金性)、年金資金

順に記載いたします。

目的① 万一があった際の生活費・教育費の補填

保険に加入する上で、一番メジャーな理由ではないでしょうか。

私も多分に漏れず、この目的が第一に来ます。

妻も専業になる予定は現状ありませんが、仮に子供を抱えて一人遺されたとしても、子供の教育費は十分に貯められるような額の保険に入っています。

目的② 相続税対策

最近、相続税に関する法律が改正されたのはご存じでしょうか。

相続税の基礎控除額が減額され、相続税がかかりやすくなりました。

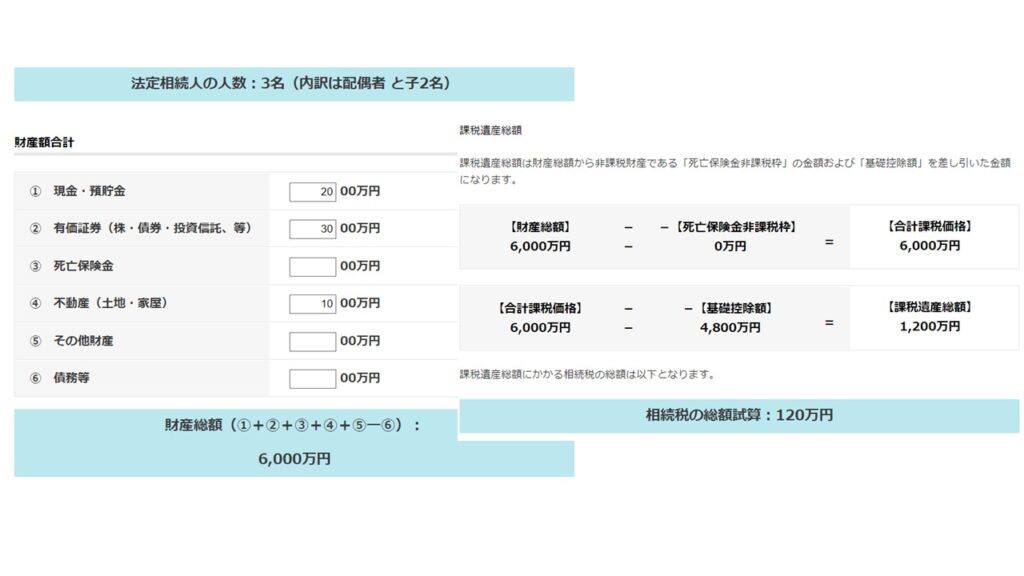

現在の法律で、私の将来の家族構成を前提として、基礎控除額を計算すると、

3,000万円 + (600万円×法定相続人3人(妻と子供2人))=4,800万円

になります。

これ以上の資産を蓄えて亡くなった場合、遺族が相続税を納める必要が出てきます。

新生銀行のウェブサイトで簡易にシミュレーションできます。

例えば下記の図のように、生命保険なしの資産合計6,000万円の状態で死亡した場合、

相続税は120万円になります。

対して、同じく資産合計6,000万円でも、生命保険500万円を含めていると、下記のように

相続税が 120万円→70万円 と50万円分安くなります。

生命保険分の非課税枠(法定相続人×500万円)が追加されての影響になります。

相続税が安くなるのに加えてもう一つ、生命保険の良いところは、遺産の相続人(妻や子供)の口座に直接振り込まれることです。

死んだ当人の口座は一時的に凍結され、解除するのに書類を集めるのが大変(らしい)ですが、生命保険として、相続人が自由に使えるお金として遺しておくと、葬儀の費用や相続税に対して、相続人が事前に準備しておく必要がなくなります。

私は後世にお金の不安を残さない手法として、生命保険の活用の価値は大きいと考えています。

特に、最近話題のFIRE(Financial Independence, Retire Early)ですが、FIREを実現する人は少なからず金融資産を貯めているはずですので、相続税対策も念頭に入れておかないと、相続人に迷惑をかけることになるかもしれませんね。

目的③ 老後の環境に変化があった際の流動性(換金性) 、年金資金

将来的の展望を描いてはいるものの、現実には30年以上も先の未来の自分の心情がどうなっているのかわからないのが真実です。

もし将来、妻に先立たれていたり、実子たちと絶縁状態になっていたりした際には、後世のためにと考えていた保険が無駄に帰すかもしれません。

そんないざという時にも、解約返戻金として資金が少しでも手元に戻るのであれば、老後の人生で有意義と思える使い方にも変更できることは、それなりのメリットかなと思っています。

また、年金が心もとない自営業者の身からすると、堅実な資産運用先として、保険はリスク-リターンで考えた際にもそう悪くないと考えています。

利率は低いとしても、契約時点で約束されたリターンがあるからです。

加入している保険

上記の属性、目的から、私の内容は下記の通りになります。

| 生命保険種類 | 加入有無 | コメント |

| 医療保険 | × | 目的にない。現預金で対応可能と判断。 |

| 就労不能保険 | ○ | 目的①。掛捨てで65歳にかけて保障額が減っていくタイプを選択 |

| 死亡保険(掛捨) | × | 期限があるタイプは目的②に不適。掛捨を終身でするとコスパ× |

| 死亡保険(終身) | ○ | 目的①,②,③。解約返戻金も微小にあり。65歳以上で元本越え。 |

| 養老保険 | ○ | 目的①,③。安定的な資産運用先として選択。 |

| 年金保険 | ○ | 目的③。妻のみ加入。保険控除目的もあり。 |

| 学資保険 | × | 万一の際は他の保険でカバー済み。基本はジュニアNISA、現預金で対応予定。 |

| 介護保険 | × | 加入資格なし。 |

◆家族収入保障・就労不能保険

障害などで私が働けなくなった際 or 死亡時に降りる保険。65歳満期。掛金3万円/年。30歳時点で保障額約3,000万円(障害等級に認定された際にはさらに増額)、年間約80万円ずつ保障額が減少する。

下記の終身、養老保険だけでは学費が賄えないと思っての追加保険として考えて加入。

◆死亡保険(終身)

ドル建ての貯蓄型終身保険。払込年齢65歳。掛金約8万円/年(為替による)。保障額50,000ドル。

相続税の生命保険控除枠は 500万円×法定相続人数 なので、今後資金に余力が出れば、追加も検討する保険。

◆養老保険

ドル建ての貯蓄型定期保険。払込、満期年齢65歳。掛金約20万円/年(為替による)。最低保障額50,000ドル(50歳ごろを境に増額していく)。

安定性のある資産運用としての枠。IRRを計算するとドルベースで概ね1~3%になるので、十分と判断。(受け取り方や死亡時年齢によって変化する)

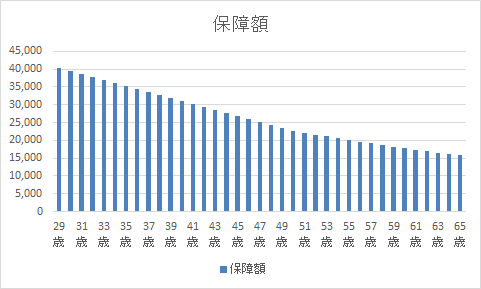

◆補償総額

上記3つの保険の保障額を合計すると、下記のグラフのようになります。

私が若い時期には保障額は厚く、年を重ねるごとに補償額が下がるように設計されています。

妻の労働資本や遺族年金を考慮すると、仮に子供二人を遺す形になったとしても、学費・生活費は十分と考えています。

◆年金保険(妻のみ加入)

10年払込。掛金8万円/年。65歳以降10年間かけて受け取り。最低利率0.75%。10年払い込んだ後は元本割れなし。

やらなくてもよいかと考えたが、無保険、投資嫌いの妻の生命保険控除枠がもったいなく感じて加入。

ドル建ての為替リスクについて

十分にリスクだと考えています。

満期に生活が苦しく、円高が進んでいるようであれば、受け取り時期を先送りして、もうしばらく労働を続ける、などの対応は必要かなと考えています。

資産運用実績の記事でも記載したように、保険以外の資産運用でも、7~8割を海外資産にしているため、資産全体のバランスは今後数年かけて調整が必要と考えています。

まとめ

私の保険に求める目的を中心に、実際に加入している保険についてまとめました。

・私の属性としては基本的にリスクが高い

・保険に求める要件は下記

①自分に万が一があった際の、家族の生活費・子供の教育費の補填

②相続税対策

③老後の環境に変化があった際の流動性(換金性) 、年金資金

・加入している保険は、就労不能保険、死亡保険(終身)、養老保険、年金保険

よく、「掛捨てがコスパがよくて最適」との声も見かけますが、

・期限のある保険では相続税対策に適さないリスクがある。

・病気などした際には、良い条件で再加入できないリスクがある。

ことを考慮すると、私としてはそうコスパがよいとも思えませんでした。

私の目的からすると早死にすることに「賭ける」、病気しないことに「賭ける」ような内容になりかねませんので・・・(;^_^A

最初に述べたように、保険に関しては、個人で熟慮して決めるもよし、保険を考える時間がもったいないと考えてパッケージ保険に加入するもよしだと思いますが、いずれにしても自分自身で納得した形で備えておきたいですね。

余談

上記の内容から察しのい方はお気づきかもしれませんが、私が加入している保険は、主に外資系の生命保険会社です。彼らは保険のプロ集団のため、なかなかに口八丁な部分はあります(←おいw)が、私の要望をよく理解してくれた上で、現状最適と思えるプランを提案頂きました。(結婚前の20代の時でしたが、当時から結婚、子供ありを想定していた自分にはツッコミを入れたいw)

現在の生命保険の合計掛金は約40万円/年と本当にバカになりませんが、個人的には人生がどう転んでも(早死にしても長生きしても死別があっても・・・)対応できるような状態になっているものと考えています。

見る人から見たら「払いすぎでしょバカじゃないの」という状態かもしれませんが、これが私にとって心地よい状態です。

私の要望を満たすための他の手段(保険に限らず)をご存じの方がいらっしゃれば、ぜひとも教えていただきたいですm(__)m。

今後も保険担当の方とは、コンビニの法人における福利厚生(退職金準備について保険活用による節税)や不動産における生命保険活用も視野に入れて、相談していきたいと考えています。

ご拝読ありがとうございました。

コメント