こんにちは、よしおです。

よしお家では以前の記事に記載した通り、目的別に銀行口座を使い分けています。

【資産形成】投資をしている共働き家庭の家計管理具体例 ~目的別にお金に色を付ける~

家族の共用口座では子供のジュニアNISA以外のリスク資産は持たず、各個人で管理する資産の範囲内で、それぞれの価値観で投資を実施しています。

今回の記事では、2022年の私個人のリスク資産の投資成績を記載しています。

昨年2021年の投資成績と年末時点での資産状況は下記の記事になります。

私の属性は1年前と状況変わらずですが、

投資経験はインデックス投資歴約4年半、個別株投資歴約3年という状態です。

自分の中ではリスク許容度は「中の中~中の上」くらいかなという認識です。

最近は市場の動向に右往左往することもなくなり、少しずつ投資との距離感もつかめてきました。

同じく中長期で資産形成を進めている方々の参考になればと思います。

※1ドル=131.117円で円換算しています。

2022年の投資成績

全体

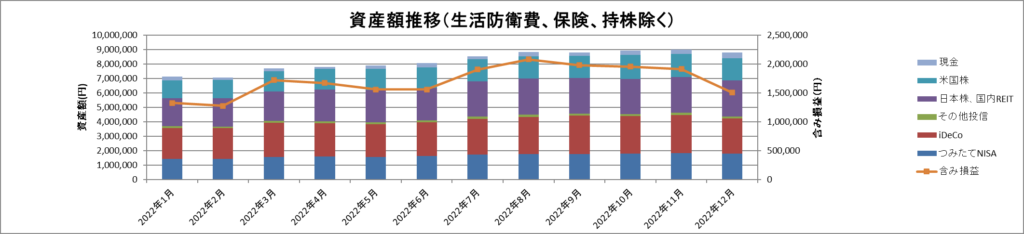

2022年1月~12月末のリスク資産状況は下記の状況です。

リスク資産全体(待機現金含む)で約880万円、含み益約150万円になりました。

現金 :証券口座内に置いている現金(生活費は別)

米国株 :米国個別株、米国ETF(高配当、債券、コモディティ込み)

日本株、国内REIT :日本個別株、国内REITのETF

投資信託 :つみたてNISA、iDeCo、その他の投資信託(インデックス型)

含み損益 :現在価値ー投資金額

2022年の後半は、資産が横ばいを続けていますが、通年で見た際には資産額は右肩上がりを維持しています。なお含み益は昨年末からほぼ横ばいです。

2020年12月末時点で 約440万円

2021年6月末時点で 約600万円

2021年12月末時点で 約730万円

2022年6月末時点で 約810万円

2022年12月末時点で 約880万円

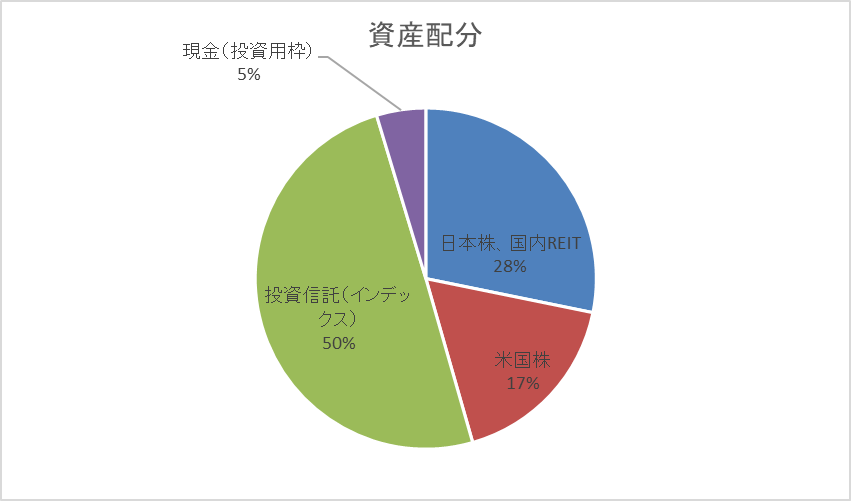

2022年6月末時点での各アセットでの投資成績は下記の表になります。

| 投資金額 | 現在価値 | 損益 | 成績% | |

| 日本株、国内REIT | ¥2,146,386 | ¥2,481,676 | ¥335,290 | 15.6% |

| 米国株 | ¥1,259,081 | ¥1,527,813 | ¥268,732 | 21.3% |

| 投資信託(インデックス) | ¥3,474,774 | ¥4,379,290 | ¥904,516 | 26.0% |

| 現金(投資用枠) | \410,573 | ¥410,573 | ||

| 総計 | ¥7,290,814 | ¥8,799,352 | ¥1,508,538 | 20.7% |

2022年はインフレ進行や世界の平和情勢の悪化で

・米国株は軟調、日本株は横ばい

・円安進行(最高で約150円/ドル)

といった内容でしたが、入金で資産総額は耐え抜いた感覚です。

これまでもそうですが、上記のように、私はインデックス投資をメインに据えながら、個別株やETF(主に高配当株)でアクティブ投資を行うスタイルです。

やはりインデックス投資である投資信託の成績が良く、『投資の王道』と呼ばれる理由を実感します。

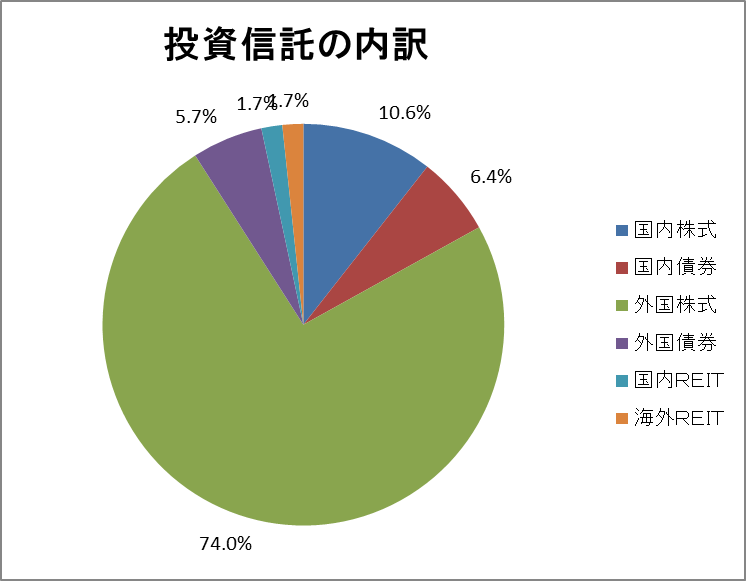

投資信託の内訳

具体的な商品名は割愛しますが、投資信託のアセットの内訳は下記になります。

半年前とほぼ変わらずです。

積立内容も変えておらず外国株式をメインに、8種類くらいの投資信託に毎月自動買付しています。

最近の積立内容としては、おおむね下記になります。

5割 先進国(日本除く)

2割 米国(S&P500、VTI、配当貴族) ※配当貴族指数の投資信託が増えました

2割 8資産均等

1割 TOPIX

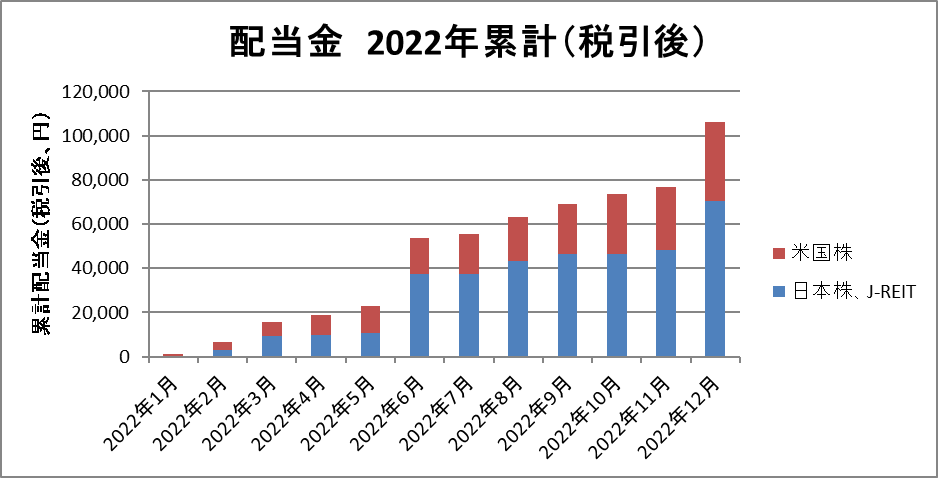

配当金実績

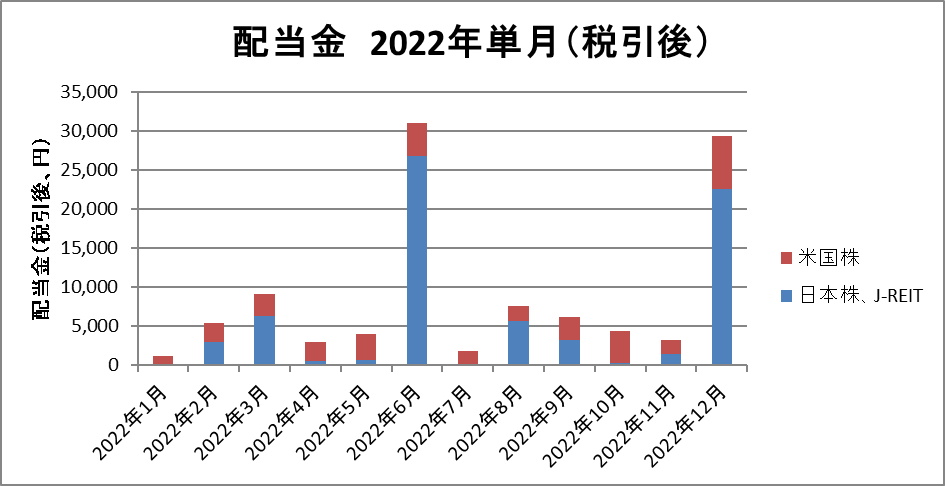

2022年の配当金実績は下記になります。

全ての月で前年の配当金額を超えており、通年での累計配当金は約10.6万円(日本円7万円、米ドル272ドル)となりました!!

配当金総額が年間10万円超えの実績、嬉しいですね(*’▽’)

なお、現在の保有株による予想配当金は、日米と株主優待を合わせて税引後約12.0万円、

投資金額に対する配当利回り(税引後)は3.5%程度 になります。

(今後、減配がないように祈りますm(__)m)

半年前まで配当金は証券口座から出さずに全て再投資していましたが、後半から少しずつ私的利用を始めました。

・資格試験の受験費

・家族へのお祝いプレゼント

併せてほんの数万円ですが、少しずつお金の上手な使い方も意識して実践中です。

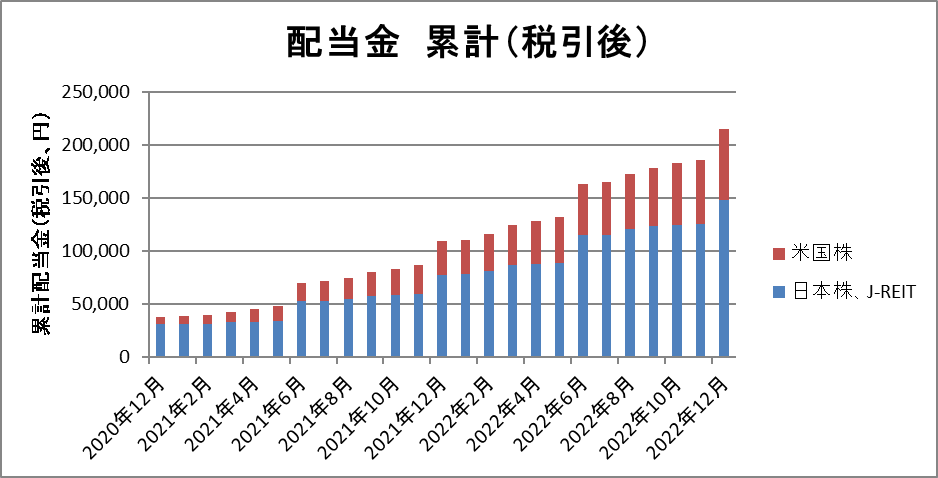

個別株投資を始めた2020年からの配当金累計額は、税引後で約21.5万円、約3年かけての道のりです。

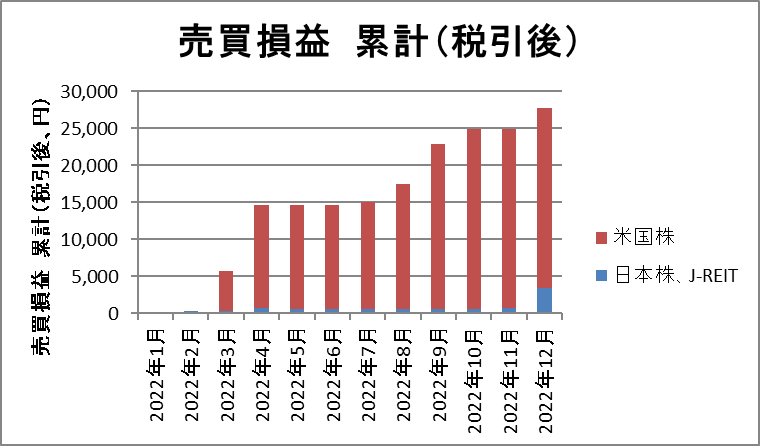

売買実績

通年での売買損益の実績は下記のグラフのとおりです。

米国株で利益が出たように見えていますが、やはり売りは難しいと実感しています。

・円安による見せかけ利益が増えて課税額が増えた。

・売った後に爆上げした銘柄($CAH、$GILD など)に目移りして後悔

ちなみに、これまではバイ&ホールドを前提としながら、60以上の日米個別銘柄に分散投資していましたが、今後は個別株の銘柄数は集約していこうと考え直しています。

理由は下記です。

・インデックス投資の楽さ、成績の優秀さが身に染みて実感できて来た。

・SBIネオモバイルの廃止が決定した。(SBI証券に統合後は売るときに手数料がかかる認識)

・米国株の配当の集約が大変(嬉しいですけどETFにまとめようかと・・・)

まとめ

今年は、総じて資産額は増えました。

一方で含み益は横ばい。前年までのイージーモードは終わり、ハードモードへの突入を感じます。

今は、金融資本への投資だけでなく、きちんと自分という人的資本への投資も意識して、生活していきたいです。

投資の方針が固まってきた今、あとは稼ぐことに力を振り向けてまいります。

皆さんの資産形成も順調に進むことを祈念いたします。m(__)m

コメント