30代と若くはありますが(←若いですよねw(;・∀・))、妻子ありで半分自営業・・・自分の中ではリスク許容度は「中の中~中の上」くらいかなという認識です。

まだまだ初心者ですが日々試行錯誤しながらも毎月入金を続けて、コツコツ中長期目線の資産運用を継続中です。

雰囲気投資家に毛が生えた程度の自分ですが、同じく中長期で資産形成を進めている方々の参考になればと思います。

※1ドル=110.78円ですべて円換算しています。

2021年上半期の投資成績

全体

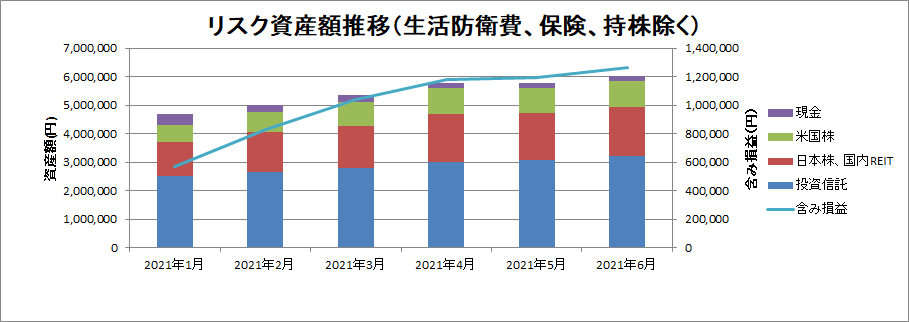

2021年1月~6月のリスク資産状況は下記の状況です。

現金 :証券口座内に置いている現金(生活費は別)

米国株 :米国個別株、米国ETF(高配当、債券、コモディティ込み)

日本株、国内REIT :日本個別株、国内REITのETF

投資信託 :つみたてNISA、iDeCo、その他の投資信託(インデックス型)

含み損益 :現在価値ー投資金額

最近は停滞気味とはいえ、順調な株式相場に乗れたおかげで、資産額・含み益ともに少しずつ積みあがって右肩上がりを維持しています。

ちなみに6月末時点での各アセットでの投資成績は下記の表になります。

| 投資金額 | 現在価値 | 損益 | 損益% | |

| 日本株、国内REIT | 1,434,047 | 1,707,045 | 272,998 | 19.0% |

| 米国株 | 746,536 | 916,465 | 169,929 | 22.8% |

| 投資信託(インデックス) | 2,434,945 | 3,255,749 | 820,804 | 33.7% |

| 総計 | 4,615,528 | 5,879,258 | 1,263,731 | 27.4% |

投資信託の成績が圧倒的に優れていますが、原因としては下記が考えられます。

・インデックス投資の期間が長い。(現在より低水準相場での投資額比率が大きい)

・iDeCoをコロナショックの底(2020年4月)に始めた。

原因があるとはいえ、やはりインデックス投資強しを実感します(笑)。

ご覧のように、私はインデックス投資をメインに据えながら、個別株やETF(主に高配当株)でアクティブ投資を行うスタイルです。

・インデックス投資は投資効率は良いが退屈

・高配当株投資は配当金が出てモチベーションにつながるが、成績は劣りやすい

→「両方やればいいじゃない」と単純に考えてバランスを試行錯誤した結果、現在のような比率に落ち着いています。

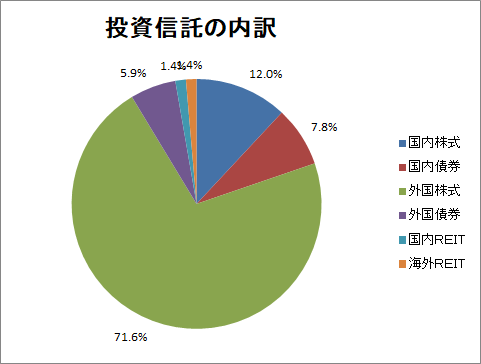

投資信託の内訳

具体的な商品名は割愛しますが、投資信託のアセットの内訳は下記になります。

先進国株式(日本除く)、米国S&P500、TOPIX、8資産均等、債券・・・

外国株式をメインに、10種類くらいの投資信託に毎月自動買付しています。

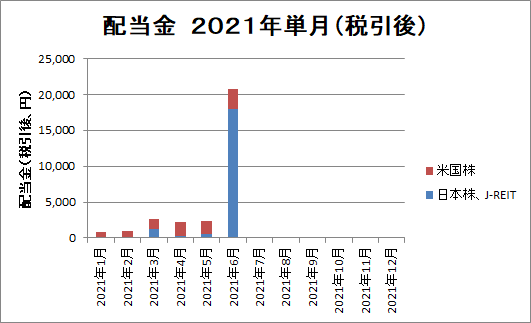

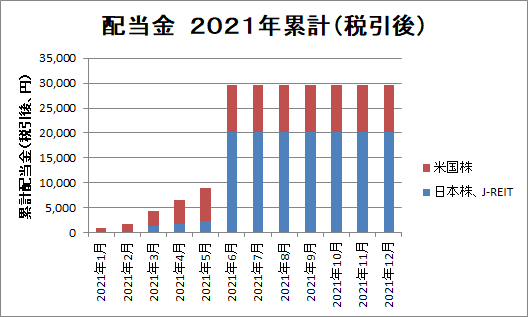

配当金実績

日米個別株、ETFからは、定期的に配当金が振り込まれます(^^♪。

2021年の配当金実績は下記になります。

6月に初めて単月2万円を超えました(^^♪。

なお、6月末現在の保有株による予想配当金は、日米と株主優待を合わせて税引後で78,493円、

投資金額に対する配当利回り(税引後)は、78,493÷2,180,583≒3.6% になります。

これまで配当金は証券口座からおろしたことはなく、全て再投資しています。

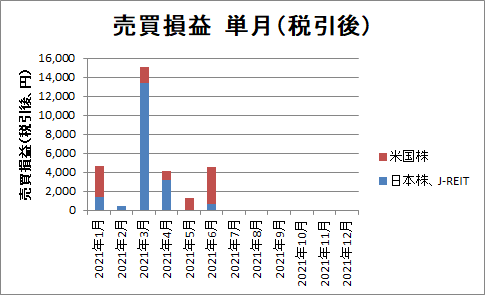

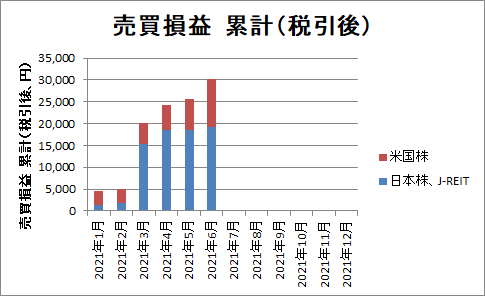

売買実績

基本的にはバイ&ホールドを前提としているのですが、実際は少しずつ売買しています。

ありがたいことに、2021年はほぼ損切は出ておらず、きれいにプラスで売買できています。

売買の理由は、主に下記です。

◆私が個別株を売買する理由

・一度短期投資を実施したくなった(3月、4月・・・心臓に悪いので今後は自粛w)

・少額組み込んでいるグロース枠銘柄の売買(遊び心)

・一度買ったものの思惑と違うと判断しての売り

・新しく現れたほしい銘柄を買うための資金作りのための売り

資産管理方法

私の場合、資産管理はリスク資産のみを見て行っておらず、預金等の無リスク資産も併せて管理しています。

預金状態や各証券口座の情報、家計簿の情報を月末にExcelで集計して、企業でいうところのBS、PLを毎月作っています。(厳密ではありませんが大まかに)

そのタイミングで現状を俯瞰して、ぼんやりと下記を考えて翌週以降の動き(株式売買、贅沢品の購入など)について、方向性を決めています。

・出費が多すぎないか

・リスク資産を増やしすぎていないか

・アセットアロケーションは適切か

・個別株の分散は十分か

「現金預金の割合が減っているから贅沢品の購入を減らす、もしくは入金額を減らそう」、

「海外株式の割合が増えているから、債券の割合を増やそう」など。

これまでは、リスク資産に対する予算(私のお小遣い)は、ほぼすべてそのまま株式の購入に充てていましたが、リスク資産が積みあがるにつれて、少しずつ枕を高くして眠れなくなってきたように思います・・・((+_+))

今後しばらくはリスク資産への入金を少し抑えて、「証券口座内の現金」の確保を強く念頭に置いていきたいと考えています。

まとめ

2021年の上半期の投資成績としては、我ながら出きすぎだと思えるくらいに好調でした。

ただ、これは私の投資の実力とは関係なく、相場が単に好調だっというだけの話だと思っています。

直近ではリスク資産の比率があがっているため、少しブレーキを強めに踏んで、今後しばらくは入金額を抑えていこうという方針です。

定点観測を怠らないようにしながら、今後も適切な心地よいリスクの取り方を心がけて、資産形成に励んでいきます。

コメント