こんにちは、よしおです。

よしお家では以前の記事に記載した通り、目的別に銀行口座を使い分けています。

【資産形成】投資をしている共働き家庭の家計管理具体例 ~目的別にお金に色を付ける~

家族の共用口座では子供のジュニアNISA以外のリスク資産は持たず、各個人で管理する資産の範囲内で、それぞれの価値観で投資を実施しています。

今回の記事では、2021年を通じての私個人のリスク資産の投資成績を記載しています。

上半期時点での成績と雑感は下記の記事です。

あれから半年、月末ごとの定点観測は欠かさずに実施してきたおかげで、数%程度の下落は特段思うところもなく、心穏やかに過ごせてきたように思います。

数%程度の下落では、月単位で見ると全然狼狽するほど下がっていないことが実感できます(‘ω’)。

(それでも岸田政権になってからの日本株相場にはなかなか信が置けない状況で困りますがw)

私の属性は半年前と状況変わらずですが、

投資経験はインデックス投資歴約3年半、個別株投資歴約2年という状態です。

自分の中ではリスク許容度は「中の中~中の上」くらいかなという認識です。

雰囲気投資家に毛が生えた程度の自分ですが、同じく中長期で資産形成を進めている方々の参考になればと思います。

※1ドル=105.052円で円換算しています。

2021年の投資成績

全体

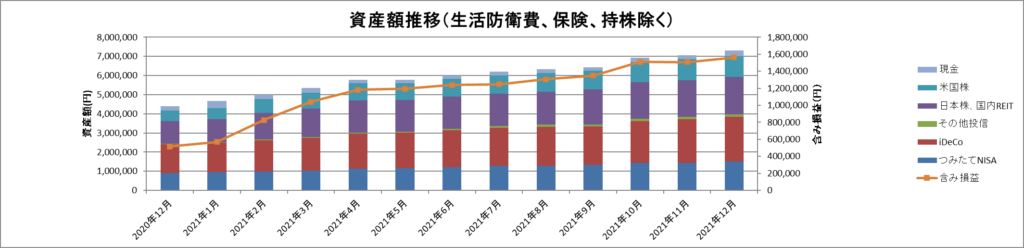

2021年1月~12月末のリスク資産状況は下記の状況です。

リスク資産用全体で約730万円、含み益約160万円に積みあがりました。

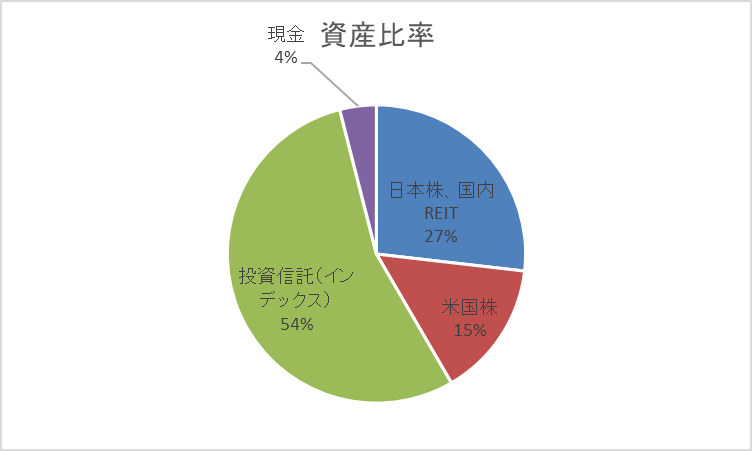

現金 :証券口座内に置いている現金(生活費は別)

米国株 :米国個別株、米国ETF(高配当、債券、コモディティ込み)

日本株、国内REIT :日本個別株、国内REITのETF

投資信託 :つみたてNISA、iDeCo、その他の投資信託(インデックス型)

含み損益 :現在価値ー投資金額

年間を通じて順調な株式相場に乗れたおかげで、資産額・含み益ともに少しずつ積みあがって右肩上がりを維持しています。

2020年12月末時点で 約440万円

2021年6月末時点で 約600万円

2021年12月末時点で 約730万円

ちなみに12月末時点での各アセットでの投資成績は下記の表になります。

| 投資金額 | 現在価値 | 損益 | 成績% | |

| 日本株、国内REIT | ¥1,714,355 | ¥1,958,955 | ¥244,600 | 12.5% |

| 米国株 | ¥931,821 | ¥1,080,518 | ¥148,697 | 13.8% |

| 投資信託(インデックス) | ¥2,802,774 | ¥3,973,525 | ¥1,170,751 | 29.5% |

| 現金(投資用枠) | ¥290,039 | |||

| 総計 | ¥5,448,949 | ¥7,303,037 | ¥1,564,048 | 21.4% |

できすぎなくらいに順調な一年となりました。素直に喜びます(^^)/

投資信託の成績が圧倒的に優れていますが、原因としては下記が考えられます。

・インデックス投資の期間が長い。(現在より低水準相場での投資額比率が大きい)

・iDeCoをコロナショックの底(2020年4月)に始めた。

多少の原因があるとはいえ、やはりインデックス投資強しを実感します(笑)。

上記のように、私はインデックス投資をメインに据えながら、個別株やETF(主に高配当株)でアクティブ投資を行うスタイルです。

・インデックス投資は投資効率は良いが退屈

・高配当株投資は配当金が出てモチベーションにつながるが、成績は劣りやすい

投資スタイルは人により様々ですが、それぞれ一長一短あり、「両方やればいいじゃない」と単純に考えてバランスを試行錯誤した結果、現在の比率に落ち着いています。

各資産配分も含めて、自分の感覚に馴染んできた感覚があり、最近は比較的心地よく資産形成に向き合えて来たと思います。

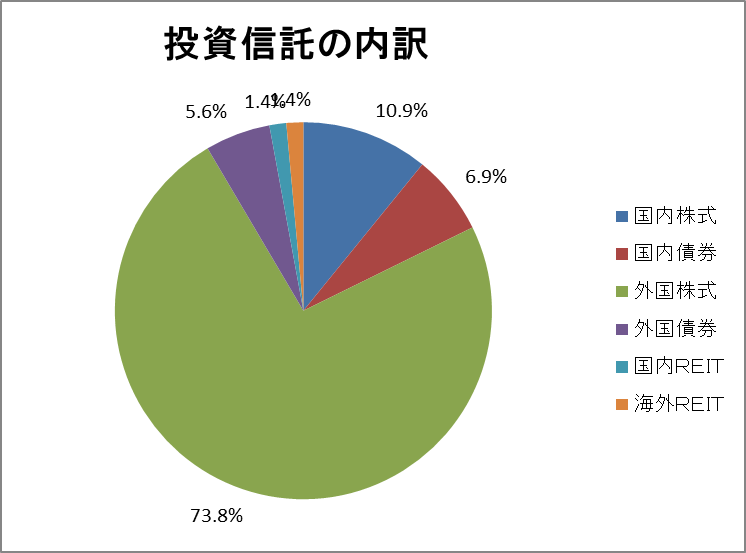

投資信託の内訳

具体的な商品名は割愛しますが、投資信託のアセットの内訳は下記になります。

半年前とほぼ変わらずです。

外国株式をメインに、8種類くらいの投資信託に毎月自動買付しています。

最近の積立内容としては、おおむね下記になります。

5割 先進国(日本除く)

2割 米国(S&P500、VTI)

2割 8資産均等

1割 TOPIX

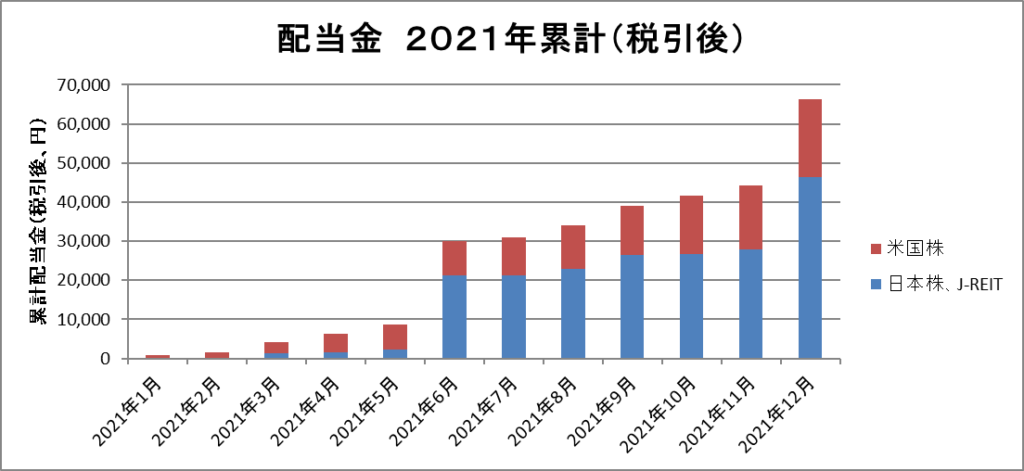

配当金実績

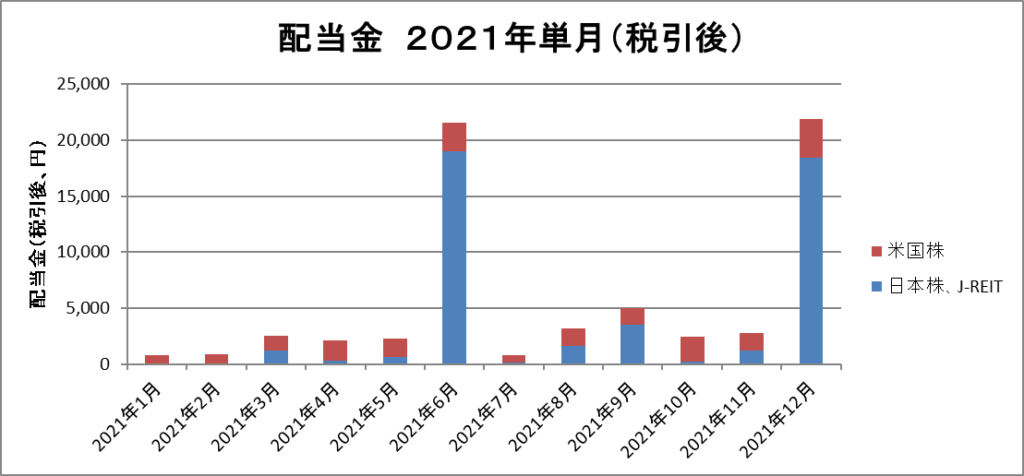

日米個別株、ETFからは、定期的に配当金が振り込まれます(^^♪。

2021年の配当金実績は下記になります。

日本株の影響で6月、12月に偏重していますが単月で2万円を超えるタイミングも出てきました(^^♪。

年間通じてのトータルの配当金は約6.6万円(税引後)で、均すと5千円/月の配当金受領です。

・・・電気料金を賄えたくらいレベルですね。

なお、12月末現在の保有株による予想配当金は、日米と株主優待を合わせて税引後約9万円、

投資金額に対する配当利回り(税引後)は3.4%程度 になります。

(今後、減配がないように祈りますm(__)m)

これまで配当金は証券口座からおろしたことはなく、全て再投資しています。

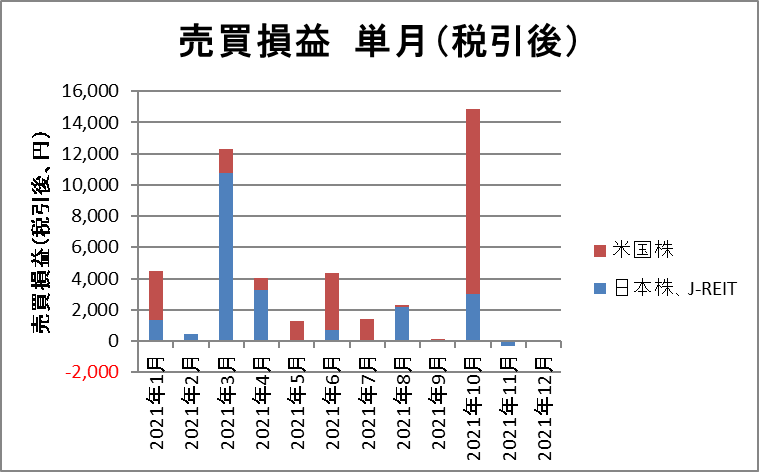

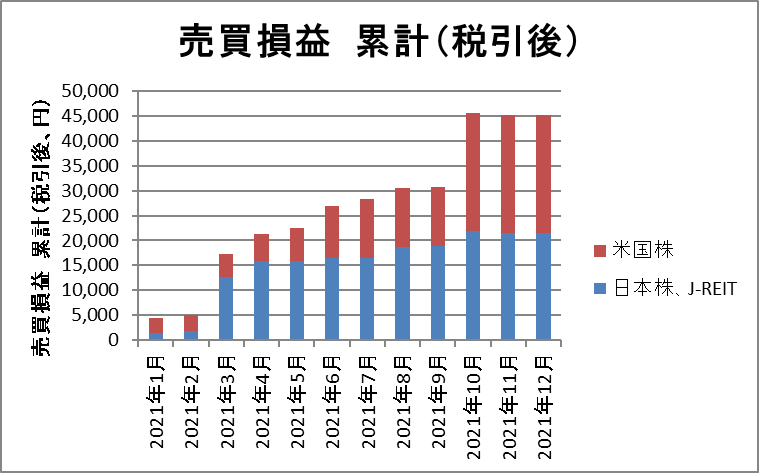

売買実績

基本的にはバイ&ホールドを前提としているのですが、個別株に関しては少しずつ売買しています。

通年で約4.5万円程度のプラスで着地です。(数千円の損切を実施。未だに損切に慣れなれず素人を脱しきれません。)

売買の理由は、主に下記です。

◆私が個別株を売買する理由

・一度短期投資を実施したくなった(3月、4月・・・心臓に悪いので今後実施予定なし)

・少額組み込んでいるグロース枠銘柄の売買(遊び心)

・一度買ったものの思惑と違うと判断しての売り

・新しく現れたほしい銘柄を買うための資金作りのための売り

特に、10月頃から「テーパリング」や「利上げ」が騒がれ始めたこともあり、遊び枠で持っていた米国株グロース枠($TWTR、$U)を利益確定して、後半に少し売買額が増えました。

現在はグロース枠として捉えている銘柄は保有していません。

雑感 投資との距離感

投資を始めた当初と比較して、自分なりに「投資との適切な距離感」を掴めてきた感覚があります。

1日の間に数万円単位で評価額が増減しようとも、それほどソワソワしなくなりましたし、投資信託に至っては評価額を確認するのは2回/月程度になりました。

自分の性格的な特性についても実体験と共に慣れが出てきて、

値動きの激しい個別銘柄は避け、

株価がなかなか上がらなくとも安定的な配当を出してくれる大型銘柄を中心に選別するようになってきました。

コロナショックを体験したものの、私はまだ『長期的な低迷』を未体験ですので、引き続き気を引き締めて投資と向き合おうと思います。

具体的には、下記の通り対処していきます。

・フルベットせずにドルコスト平均法を基本にコツコツ積立

・個別株投資に関してはキャッシュポジション厚め(現4%→15%)を目指す

まとめ

様々な不安要素をはらみながらも、ふたを開けると2021年の投資成績は、我ながら出きすぎだと思えるくらいに好調でした。

ただ、これは私の投資の実力とは関係なく、相場が単に好調だっというだけの話だと思っています。

定点観測を怠らないようにしながら、今後も適切な心地よいリスクの取り方を心がけて、資産形成に励んでいきます。

皆さんの投資も順調に進むことを祈念いたします。m(__)m

コメント